Ab 2024 wird die Einkommensgrenze, um die Förderung zu erhalten, erhöht. Die Einkommensgrenze für VL liegt dann bei 40.000 zu versteuerndes Jahreseinkommen für Singles und 80.000 für Verheiratete Personen.

Kategorie: Anlegen und Sparen

Wie viel Gold gehört ins Depot?

Mit Ansteigen der Staatsverschuldung und dem Aufkeimen der Wirtschaftskrise entwickelte sich der Goldpreis bis auf knapp 1900 USD im Jahr 2011. Misstrauen in die Papierwährungen sorgte für, dass sich das Verhältnis aus Angebot und Nachfrage auf die Nachfrageseite verschob und daher der Goldpreis anstieg. Gold wurde sozusagen zur „Krisenwährung in letzter Instanz“.

Mit Ansteigen der Staatsverschuldung und dem Aufkeimen der Wirtschaftskrise entwickelte sich der Goldpreis bis auf knapp 1900 USD im Jahr 2011. Misstrauen in die Papierwährungen sorgte für, dass sich das Verhältnis aus Angebot und Nachfrage auf die Nachfrageseite verschob und daher der Goldpreis anstieg. Gold wurde sozusagen zur „Krisenwährung in letzter Instanz“.

Trotzdem sollte man bedenken, dass der Preis seit 2011 auf knapp 1050 USD am Ende 2015 gefallen war. Innerhalb von 5 Jahren stand ein ordentlicher Wertverlust zu Buche und da Gold keine Zinsen erwirtschaftet, konnte der Preisverfall nicht aufgefangen werden. Es gibt keine Gesetzmäßigkeit, dass das Edelmetall langfristig an Wert zulegt. Es ist ausserdem starken Preisschwankungen unterlegen. Die Alternative Goldminenaktien bringt jedoch ebenfalls starke Kursschwankungen mit sich.

Wie viel Gold gehört also ins Depot? Für eine Absicherung von Aktienpositionen benötigt man mind. 20%, unterhalb dieser Gewichtung kann man Aktienkursverluste von 40-50% kaum kompensieren.

Wer Gold als Reservewährung halten möchte, kann 10 bis 20 Prozent des Gesamtvermögens halten. Eine Goldene Regel gibt es aber nicht.

Wer das Edelmetall als Krisenwährung physisch besitzen möchte, sollte es in Barrenform oder Schmuck verwahren und zwar außerhalb des Wertpapierdepots und nicht als ETF oder Zertifikat. Übrigens bringt das Einlagern im Schließfach der Bank im Fall eines Bankensturms in einer Krise nichts – man kommt gar nicht in die Bank hinein.

Kommentar: Dividenden sind NICHT die neuen Zinsen!

Konservative Anleger erzielen mit sicheren Anlagen wie Tagesgelder, Spareinlagen oder Staatsanleihen quasi keine Zinserträge mehr.

Konservative Anleger erzielen mit sicheren Anlagen wie Tagesgelder, Spareinlagen oder Staatsanleihen quasi keine Zinserträge mehr.

Umso erstaunlicher ist der Werbeslogan „Dividenden sind die neuen Zinsen“, mit welchem Banken, Finanzvertriebe und Kapitalanlagegesellschaften konservative Anleger in sogenannte Income-Produkte (Income-Fonds) und Dividenden-Papiere (Dividendenaktien -zertifikate und –Fonds) hineinlocken möchten. Hier wird den Kunden falsche Sicherheit suggeriert.

Schon per Definition haben Zinsen und Dividenden nichts gemein!

Zins: …ist das Entgelt, das ein Schuldner dem Gläubiger für vorübergehend überlassenes Kapital zahlt.

In der Regel erhält der Anleger (Gläubiger) einen festen Zins und einen festen Rückzahlungskurs bei einer begrenzten Laufzeit. Zinsen werden erst im Falle einer Insolvenz des Schuldners nicht mehr gezahlt, also erst, wenn alle Möglichkeiten ausgeschöpft sind.

Dividende: …ist der Teil des Gewinns, den eine Aktiengesellschaft an ihre Aktionäre ausschüttet.

Um eine Dividende zu erhalten muss man also Aktionär sein, d.h. man ist an einem Unternehmen beteiligt – mit Gewinn als auch mit Verlust. Dividenden können noch so sicher erscheinen, geht es mit der Wirtschaft bergab, sind sie das erste, was gekürzt oder gestrichen wird.

Seien Sie also wachsam, wenn Ihnen Income- oder Dividenden-Produkte als „vermeintlich sicher“ angeboten werden. Diese sind mit Kursschwankungen verbunden und suggerieren eine falsche Erwartung an Ertrag und Sicherheit.

Greifen Sie lieber auf Produkte zurück, die aktiv und flexibel verwaltet werden und mindestens 5 Jahre am Markt sind. Besser noch, wenn diese einen kompletten Börsenzyklus von 10 oder 15 Jahren absolviert haben, um die Fähigkeit des Managers oder des Produktes (z.B. Fonds) beurteilen zu können.

Möchten Sie absolut keine Kursschwankungen eingehen, so lassen Sie die Finger von solchen Produkten.

Als Experten stehen wir bei Fragen gern zur Verfügung.

Sind britische Lebensversicherungen besser als deutsche?

Auf der Suche nach der geeigneten privaten Altersvorsorge sind Lebens- und Rentenversicherungen ein Klassiker. Diese sollen einerseits eine hohe Sicherheit bieten und garantieren, die eingezahlten Beiträge wieder zu bekommen. Auf der anderen Seite soll eine hohe Ablaufleistung, bzw. Rente erzielt werden. Bei der Auswahl eines geeigneten Versicherers stößt man immer wieder auf britische Anbieter, die höhere Ablaufleistungen suggerieren als deutsche Klassiker.

Auf der Suche nach der geeigneten privaten Altersvorsorge sind Lebens- und Rentenversicherungen ein Klassiker. Diese sollen einerseits eine hohe Sicherheit bieten und garantieren, die eingezahlten Beiträge wieder zu bekommen. Auf der anderen Seite soll eine hohe Ablaufleistung, bzw. Rente erzielt werden. Bei der Auswahl eines geeigneten Versicherers stößt man immer wieder auf britische Anbieter, die höhere Ablaufleistungen suggerieren als deutsche Klassiker.

Doch aufgepasst! Hier werden Äpfel und Birnen miteinander verglichen.

Die klassischen „Deutschen“ zahlen in den sogenannten Deckungsstock mit einer Garantieverzinsung von derzeit 1,75% ein. Zu dieser Mindestverzinsung kommen noch Überschüsse hinzu. Im Deckungsstock können u.a. Aktien bis max. 35%, Anleihen, aber auch Grundstücke und Beteiligungen an Unternehmen enthalten sein. Die Garantie greift zum Ablauf der Versicherung.

Die „Briten“ hingegen legen die Anlegergelder in einem sogenannten With-Profits-Fonds an und zahlen darauf zusätzlich eine Wertzuweisung oder einen Bonus. Der With-Profit-Fonds ist ein Investmentfonds. Genauer gesagt ist er ein Mischfonds, der u.a. in Aktien, Anleihen, Immobilien und Cash investiert. Der Aktienanteil kann bis zu 60% der Anlagemittel betragen. Ein sogenanntes „Smoothing“, also eine Glättung der Kursschwankungen, soll vor Kurseinbrüchen schützen. Wie das Glättungsverfahren jedoch funktioniert ist ein Geheimnis der angelsächsischen Anbieter. Mit der höheren Aktienquote ist auch ein größeres Risiko verbunden. Wer zwischendurch das Geld benötigt und kündigen muss, hat schlimmstenfalls mit hohen Kurseinbrüchen zu rechnen. Bei gut laufenden Aktienmärkten kann jedoch der Ertrag höher ausfallen als bei den Deutschen Klassikern. Die Garantie greift ebenfalls erst zum Ablauf der Versicherung.

Alternativ:

Deutsche Versicherer bieten neben klassischen Versicherungen auch solche mit Investmentfonds an. Viele erstklassige Vermögensverwalterfonds stehen hier mittlerweile zur Auswahl. Diese sind transparent und die Kursentwicklung lässt sich im Gegensatz zu With-Profit-Fonds einfach nachvollziehen. Dabei kann eine Beitragsgarantie eingebaut werden. Die Rentengarantiezeiten sind zudem länger wählbar als bei den meisten Briten.

Bild: Fotolia

Erträge von Sparplänen: Fonds vor Sparbuch, Bausparer und Co

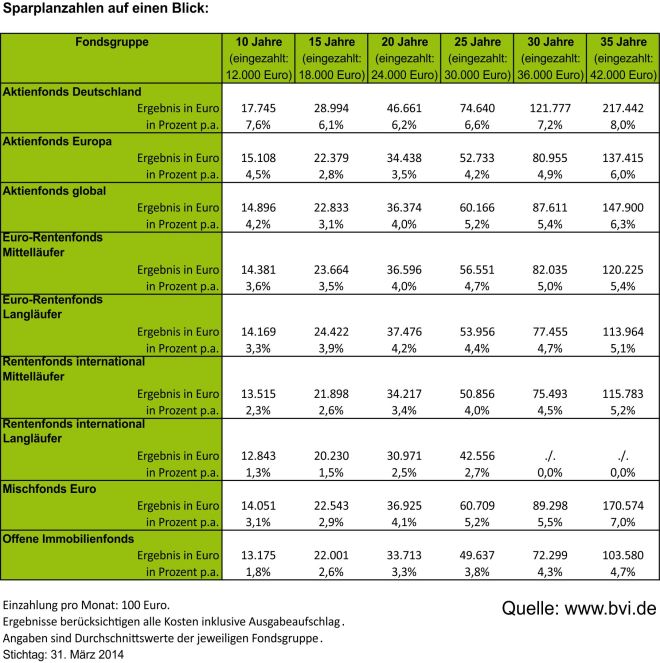

Wer mittel- bis langfristig spart, kommt mit den Erträgen von Fondssparplänen trotz vergangener Krise sehr gut weg. Während Sparbuch, Tagesgeld und Bausparer langfristig die Inflation kaum schlagen können, sieht es bei Fondssparplänen anders aus. Aktienfonds Deutschland liegen in der Statistik des Fondsverbandes BVI auf 10 bis 30 Jahre mit ca 6% bis 8% p.a. aktuell vorn. Doch es müssen nicht immer nur Aktien sein. Für weniger risikofreudige Sparer tun es z. B. auch Mischfonds, welche in Aktien und Renten investieren und so das Kapital auf verschiedene Anlageklassen verteilen. Renditen zwischen 3% bis 7% p.a. sind durchaus drin. Zudem hilft dem Sparer der Cost-Average-Effekt, welcher das Verlustrisiko abfedert. Investmentfonds eignen sich daher allgemein sehr gut als Sparverträge, aber auch für Vermögenswirksame Leistungen (VL) und Altersvorsorge.

Eine Übersicht über bisher erzielte Renditen über 10 bis 35 Jahre zeigt die Grafik des BVI, dem Bundesverband Investment und Asset Management e.V.

Quelle: http://www.bvi.de BVI Bundesverband Investment und Asset Management e.V.

Rechner: Wieviel Prozent des Monatseinkommens erhalte ich als Rente?

Investmentdepots sind bei Bankenpleite geschützt.

Bricht eine deutsche Großbank zusammen, kann Bankkunden ein ähnliches Schicksal erleiden wie Sparern in Zypern.

Bricht eine deutsche Großbank zusammen, kann Bankkunden ein ähnliches Schicksal erleiden wie Sparern in Zypern.

Wer sich auf die Einlagensicherungsfonds deutscher Institute verlässt, wird bei einer Großpleite im Regen stehen. Denn dafür sind diese schlichtweg nicht ausgerüstet. Ein rechtlicher Anspruch auf diesen Sicherungsmechanismus besteht nicht.

Tatsache ist, dass etwa 80 Prozent der deutschen Anlagergelder in Bankguthaben investiert sind und aus der vermeintlichen Sicherheit ein hohes Risiko wird.

Anleger in offenen Investmentfonds sind hier viel besser gestellt. Denn ein Investmentdepot kann von einer Bank nur verwahrt werden. Offene Investmentfonds sind per Gesetz Sondervermögen und von Verbindlichkeiten der Bank zu trennen. Im Falle einer Bankenpleite sind diese daher gesondert geschützt und zählen nicht zur Insolvenzmasse. Ein Depot kann leicht zu einer anderen Bank oder Verwahrstelle übertragen werden.

Dies ist ein entscheidender Vorteil gegenüber Bankguthaben, der die Thematik „Sicherheit“ gerade in Krisenzeiten neu definiert. Risikostreuung, Transparenz und Flexibilität sind weitere Vorzüge von Investmentfonds. Für jeden Anleger und jedes Anlageziel gibt es hierzu Lösungen: kurz-, mittel- und langfristig, von konservativ und risikoarm bis dynamisch.

Gern beraten wir Sie unabhängig. Wir sind ausgebildete Fachleute auf diesem Gebiet, bereits seit über 20 Jahren. Ihr Daniel Zimprich

(Rechtlicher Hinweis: Diese Information stellt keine Aufforderung zum Kauf von Wertpapieren dar.)

Unsere Geldanlage-Philosopie

Eine hohe Rendite bei minimalem Risiko ist wie Ski fahren in der Karibik. Beides ist nur schwer vereinbar.

Eine hohe Rendite bei minimalem Risiko ist wie Ski fahren in der Karibik. Beides ist nur schwer vereinbar.

Anleger machen ihre Anlageentscheidung gern vom Streben nach Überrenditen abhängig, ohne sich über die eingegangenen Risiken bewusst zu sein oder setzen alles auf ein Pferd. Gerade in Krisenzeiten kann dies fatale Folgen haben. Die Streuung der Anlage auf mehrere Märkte und Anlageklassen (Diversifikation) verringert das Risiko und stabilisiert die Erträge.

Unsere Philosophie: Risikomanagement geht vor Renditemaximierung!

Vom Kapitalaufbau über die Anlage bis zur Verwaltung von Kapital stellen wir Ihnen unser Know-how zur Verfügung. Vor allem über Investment- und Vermögensverwalterfonds stellen wir für Sie die passende Anlagestrategie zusammen und gewähren Ihnen je nach Risikoneigung einen individuellen Zugang zu den internationalen Kapitalmärkten. Aber auch Tages- und Festgelder gehören zu unseren Angeboten.

Die richtige Anlagestrategie

Das vermeiden der größten Fehler bei der Geldanlage ist nur eine Seite der Medaille. Die andere Seite ist die richtige Strategie, um langristig erfolgreich anzulegen. Wer diese beherzigt, kann nachts besser schlafen und je nach seiner Risikoneigung entspannt Erträge erwirtschaften:

Das vermeiden der größten Fehler bei der Geldanlage ist nur eine Seite der Medaille. Die andere Seite ist die richtige Strategie, um langristig erfolgreich anzulegen. Wer diese beherzigt, kann nachts besser schlafen und je nach seiner Risikoneigung entspannt Erträge erwirtschaften:

1. Aufteilung in Zeithorizonte (z.B.):

– kurzfristig (bis ca. 3 Jahre)

– mittelfristig (etwa 3 bis 7 Jahre)

– langfristig ( ab ca. 7 Jahre)

2. Festlegung der angestrebten maximalen Wertschwankungen während der Laufzeit

3. Festlegung des angestrebten maximalen Verlustes am Laufzeitende

4. Bestimmung einer angestrebten Rendite

5. Risiken, angestrebte Rendite und Verfügbarkeit in Einklang bringen

6. Anlegen

Die 10 größten Anlegerfehler

Immer wieder treffen Anleger die falschen Entscheidungen bei der Anlage Ihres Geldes und begehen grobe Fehler, die das Risiko der Anlage erhöhen und Rendite kosten. Welche die größten Anlegerfehler sind erfahren Sie hier:

Immer wieder treffen Anleger die falschen Entscheidungen bei der Anlage Ihres Geldes und begehen grobe Fehler, die das Risiko der Anlage erhöhen und Rendite kosten. Welche die größten Anlegerfehler sind erfahren Sie hier:

1. Fehlende Anlagestrategie (Sparziel, Zeithorizont, Risikotoleranz werden nicht berücksichtigt)

2. Handeln nach Emotionen (fundamentale, wirtschaftliche und technische Daten werden vernachlässigt)

3. Steurvorteile, Steuervermeidung und geringe Kosten dominieren die Anlageentscheidung

4. Produkte kaufen, welche die Masse kauft, sowie prozyklisches Handeln

5. Anlageprodukte wählen, die unverständlich und intransparent sind

6. Einseitige Produktauswahl statt Aufteilung des Risikos auf mehrere Anlageklassen

7. Mangelnde Depotpflege

8. Halten von Verlustpositionen über einen langen Zeitraum

9. Vernachlässigung der Inflation (bei Anlagen, wie z.B. Sparbuch, Festgeld, Bausparvertrag)

10. Kauf von Garantieprodukten, die hohe Renditen und geringe Risiken suggerieren