Als unabhängiger Finanz- und Versicherungsmakler biete ich Ihnen eine persönliche ganzheitliche Beratung und Betreuung rund um Ihre Versicherungen, Geldanlagen und Immobilienfinanzierung. Vor allem für Privatkunden und Gewerbetreibende, die selbst wenig Zeit oder nicht das nötige Know-how für die richtige Finanzplanung haben, bin ich der richtige Partner. Als Makler vertrete ich die Interessen der Kunden und nicht die einer Versicherung oder Bank.

Wie können Sie sich meine Arbeit vorstellen?

Am Anfang der Beratung analysiere ich Ihre finanzielle Situation und decke Lücken in den bestehenden Verträgen auf. Darauf folgt die Optimierung unter Berücksichtigung Ihrer Wünsche. Hierzu erhalten Sie unabhängige Angebotsvergleiche, Vorschläge und Lösungen, die nach Ihrem Bedarf umsetzt werden. Anschließend betreue ich Ihre Verträge und wickel Schadensfälle für Sie ab.

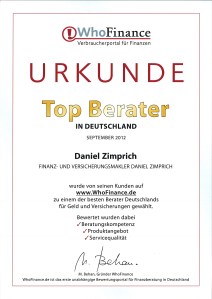

Über 75 Kundenbewertungen bestätigen die Top Beratungs- und Betreuungsqualität:

Sie möchten die ausgezeichnete Beratung in Anspruch nehmen? Dann füllen Sie bitte das “Call me back”-Formular aus. Zu Ihrer Wunschzeit erhalten Sie dann einen Rückruf.

Viele Häuser sind in der Wohngebäudeversicherung unterversichert. Warum ist das so? Wenn Hauskäufer ein Gebäude erwerben, übernehmen Sie meist die bestehende Versicherung, ohne zu prüfen, ob der urpsrüngliche Antrag richtig erfasst und policiert wurde. Oftmals stimmen viele Parameter nicht oder nicht mehr überein, vor allem, wenn die Immobilie zwischenzeitich verändert wurde. Diese Parameter sind meist:

Viele Häuser sind in der Wohngebäudeversicherung unterversichert. Warum ist das so? Wenn Hauskäufer ein Gebäude erwerben, übernehmen Sie meist die bestehende Versicherung, ohne zu prüfen, ob der urpsrüngliche Antrag richtig erfasst und policiert wurde. Oftmals stimmen viele Parameter nicht oder nicht mehr überein, vor allem, wenn die Immobilie zwischenzeitich verändert wurde. Diese Parameter sind meist:

ikipedia: „Mit dem Höchstrechnungszins, amtlich Höchstbetrag für den Rechnungszins oder Höchstzinssatz (fälschlich oft auch als

ikipedia: „Mit dem Höchstrechnungszins, amtlich Höchstbetrag für den Rechnungszins oder Höchstzinssatz (fälschlich oft auch als  Ab 2019 sinkt das fiktive Mindesteinkommen für die gesetzliche Krankenversicherung von monatlich 2.284 € auf 1.038,33 €. Für Selbstständige gilt dann die gleiche Grenze wie für alle anderen freiwillig Versicherten, zum Beispiel Rentner oder Studierende.

Ab 2019 sinkt das fiktive Mindesteinkommen für die gesetzliche Krankenversicherung von monatlich 2.284 € auf 1.038,33 €. Für Selbstständige gilt dann die gleiche Grenze wie für alle anderen freiwillig Versicherten, zum Beispiel Rentner oder Studierende. Wer gerne bei nachhaltig wirtschaftenden Versicherungsunternehmen seine Sachversicherungen abschließen möchte, ist hier richtig. Denn als Makler haben wir auch diese im Angebot.

Wer gerne bei nachhaltig wirtschaftenden Versicherungsunternehmen seine Sachversicherungen abschließen möchte, ist hier richtig. Denn als Makler haben wir auch diese im Angebot. 18.09.2018: Das Baukindergeld ist da. Das Baukindergeld ist ein staatlicher Zuschuss, den Kunden nicht zurückzahlen müssen. Der Zuschuss soll es Familien mit Kindern und Alleinerziehenden leichter machen, ein eigenes Haus oder eine Eigentumswohnung zu finanzieren.

18.09.2018: Das Baukindergeld ist da. Das Baukindergeld ist ein staatlicher Zuschuss, den Kunden nicht zurückzahlen müssen. Der Zuschuss soll es Familien mit Kindern und Alleinerziehenden leichter machen, ein eigenes Haus oder eine Eigentumswohnung zu finanzieren.

Mit Ansteigen der Staatsverschuldung und dem Aufkeimen der Wirtschaftskrise entwickelte sich der Goldpreis bis auf knapp 1900 USD im Jahr 2011. Misstrauen in die Papierwährungen sorgte für, dass sich das Verhältnis aus Angebot und Nachfrage auf die Nachfrageseite verschob und daher der Goldpreis anstieg. Gold wurde sozusagen zur „Krisenwährung in letzter Instanz“.

Mit Ansteigen der Staatsverschuldung und dem Aufkeimen der Wirtschaftskrise entwickelte sich der Goldpreis bis auf knapp 1900 USD im Jahr 2011. Misstrauen in die Papierwährungen sorgte für, dass sich das Verhältnis aus Angebot und Nachfrage auf die Nachfrageseite verschob und daher der Goldpreis anstieg. Gold wurde sozusagen zur „Krisenwährung in letzter Instanz“.

Neue Fintech-Unternehmen, wie Knip, Getsafe und Clark, werben mit der Verwaltung von Versicherungspolicen über entsprechende Apps. Das klingt erst einmal interessant und die Verträge auf dem Handy einzusehen scheint smart zu sein. Doch aufgepasst! Wenn man sich bei den App-Anbietern registriert, dann vergibt man auf digitalem Wege eine Maklervollmacht. Denn diese Unternehmen sind Versicherungsmakler. Anschließend lädt man seine Policen in die App. Das Fintech-Unternehmen wendet sich nun an die Versicherung des betreffenden Vertrages und beantragt einen Betreuungswechsel. Dem bisherigen vertrauten Makler oder Vertreter wird quasi mit wenigen Klicks die Betreuung entzogen.

Neue Fintech-Unternehmen, wie Knip, Getsafe und Clark, werben mit der Verwaltung von Versicherungspolicen über entsprechende Apps. Das klingt erst einmal interessant und die Verträge auf dem Handy einzusehen scheint smart zu sein. Doch aufgepasst! Wenn man sich bei den App-Anbietern registriert, dann vergibt man auf digitalem Wege eine Maklervollmacht. Denn diese Unternehmen sind Versicherungsmakler. Anschließend lädt man seine Policen in die App. Das Fintech-Unternehmen wendet sich nun an die Versicherung des betreffenden Vertrages und beantragt einen Betreuungswechsel. Dem bisherigen vertrauten Makler oder Vertreter wird quasi mit wenigen Klicks die Betreuung entzogen.